Redakcia Testado.sk pripravila informatívny článok týkajúci sa obľúbeného indexu S&P 500, ktorý kopíruje najväčšie americké spoločnosti. V skratke si vysvetlíme fungovanie indexu a pozrieme sa, kde a akým spôsobom je možné do S&P 500 investovať. Na konci článku nájdete konkrétne tipy na ETF fondy.

Čo je index S&P 500?

S&P 500 je burzový index zahŕňajúci akcie 500 najväčších amerických spoločností na burzách NYSE a NASDAQ. S&P 500 sleduje ich výkonnosť podľa trhovej kapitalizácie. Tzn. čím väčšiu trhovú kapitalizáciu má daná firma, tým väčšie je percentuálne zastúpenie firmy v indexe. Musíme tiež spomenúť, že index je pravidelne rebalansovaný a podiel jednotlivých firiem sa mení podľa rastu či poklesu ich trhovej kapitalizácie v danom okamihu.

Tento index je pozorne sledovaný, pretože je všeobecne považovaný za jednu z hlavných kritérií výkonnosti ekonomiky Spojených štátov amerických. S&P 500 je akýsi barometer výkonnosti akciového trhu a dá sa považovať za najvýznamnejší a najznámejší akciový index na svete.

Na jeho zozname nájdeme firmy ako Apple, Microsoft, Alphabet, Amazon, Tesla, Berkshire Hathaway, Nvidia, Johnson & Johnson či JPMorgan Chase atď.

Za akcie s veľkou trhovou kapitalizáciou sa považujú spoločnosti, u ktorých ich celková trhová kapitalizácia dosiahne 10 a viac miliárd amerických dolárov (USD). Tieto akcie predstavujú približne 80 % hodnoty amerického akciového trhu. Index S&P 500 však zahŕňa aj ďalšie kritériá. Firma musí byť z USA, musí mať minimálne 50% akcií vo voľnom obehu a sú tu tiež požiadavky na likviditu akcií i priehľadnosť vlastníctva. Podrobnejšie informácie nájdete tu.

Prvý index S&P vznikol v roku 1923, kedy sa stal spoločným projektom Standard Statistical Bureau a Poor’s Publishing. Pôvodne zahŕňal niekoľko desiatok spoločností z niekoľkých odvetví, súčasný názov S&P 500 vznikol v roku 1957 spojením oboch spoločností.

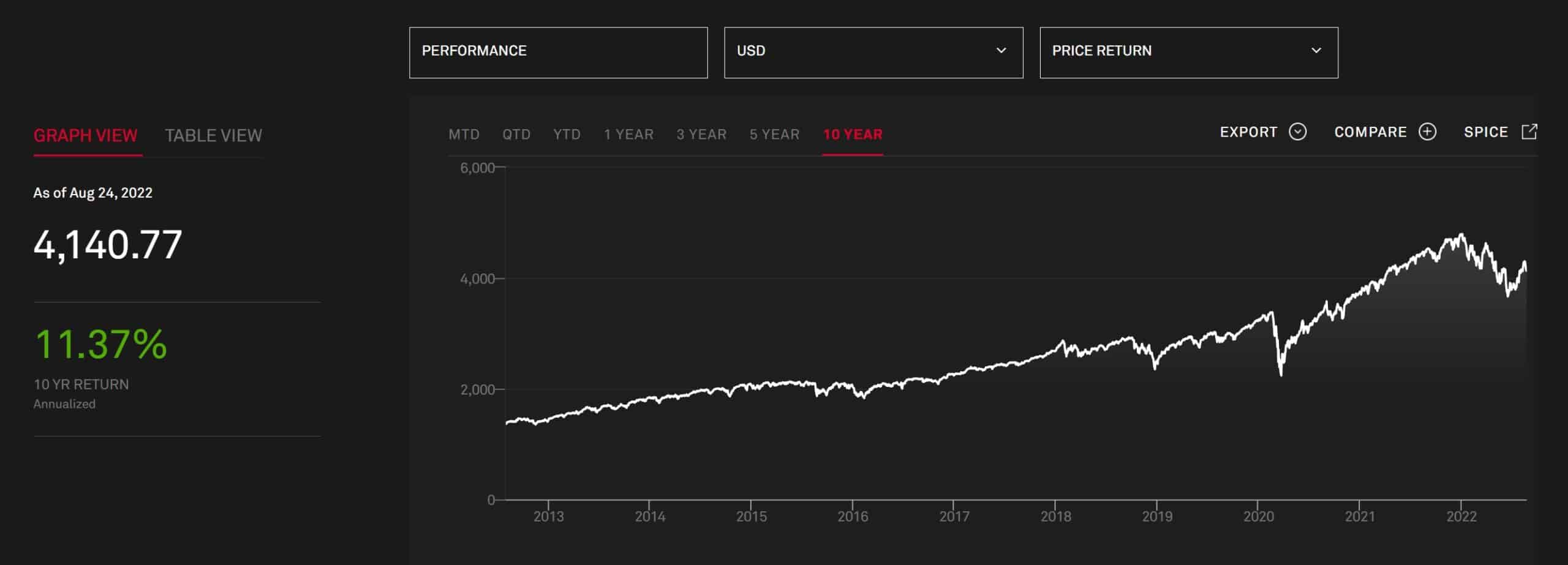

Graf vývoja indexu S&P 500

Kde investovať do indexu S&P 500?

Vďaka digitálnej dobe sa spôsoby investovania zjednodušili a možnosti rozšírili. Skvelé riešenie predstavuje niektorý online broker, ktorý sa ovláda cez užívateľský účet. Výhodou je možnosť správy cez webovú platformu alebo prostredníctvom mobilnej aplikácie. Nech si zvolíte akýkoľvek spôsob, obe možnosti vám umožnia rýchly a pohodlný nákup alebo predaj.

Ako jeden z možných spôsobov investovania odporúčame brokera XTB, ktorý sa stal víťazom nášho porovnania.

Ako investovať do indexu S&P 500?

Investícia do S&P 500 je jednoduchá a nízkonákladová. Historické dáta nám ukazujú, že táto investícia z dlhodobého hľadiska prináša priemerný ročný zisk 10 % (z toho cca 2 % tvoria dividendy). Do S&P 500 odporúča bežným ľuďom investovať napríklad americký miliardár, investor, obchodník a filantrop Warren Buffett.

Hlavné spôsoby investovania:

- Investície prostredníctvom pasívne spravovaných ETF fondov S&P 500 – tieto fondy automatizovane nakupujú jednotlivé spoločnosti, a tým kopírujú výkonnosť S&P 500

- Priamy nákup jednotlivých akcií z S&P 500 – v praxi nereálne pre drobného investora.

Tu doplníme, že do samotného indexu sa nedá priamo investovať. Ide totiž o index, teda ukazovateľ a štatistickú metriku váženú priemerom cien akcií.

Investície do ETF fondov S&P 500

ETF, čiže fondy obchodovateľné na burze, predstavujú spôsob, ako ľahko investovať do väčšieho množstva rôznych akcií jedným krokom. Pokiaľ sa bavíme o indexe S&P 500, správcovia ETF fondov tento index kopírujú a za peniaze investorov automatizovane nakupujú firmy z daného indexu.

Veľa akcií je zabalených do balíčka, presnejšie povedané cenného papiera vydaného ETF fondom. Hodnota tohto ETF fondu sa odvíja od vývoja indexu S&P 500; čiže ak dôjde k poklesu (indexu S&P 500), zníži sa tiež hodnota ETF, ak k rastu, tak sa hodnota zvýši.

Investovať do ETF odporúčame napríklad cez XTB. Tento broker ponúka viac ako 300 globálnych ETF a pri mesačnom objeme do 100 000 eur sú transakcie zadarmo (nad tento limit sú spoplatnené 0,2 %).

Dôležité je vedieť, že ETF fondy kopírujúce S&P 500 to robia pasívne; vďaka tomu sú náklady na ich správu veľmi nízke. Tie najznámejšie EFT si účtují len 0,07 – 0,09 % ročne.

Keďže ETF sú diverzifikované do viacerých spoločností a sektorov, sú všeobecne považované za menej rizikové. Inými slovami – nákup jednotlivých akcií je rizikovejší, pretože cieli na konkrétne spoločnosti. Keďže sa zloženie vybraného indexu iba pasívne kopíruje, výhodou ETF fondov sú minimálne náklady na ich správu, ktoré sa pohybujú okolo nízkych desatín percenta ročne. Pri klasických podielových fondoch sú poplatky násobne vyššie. V SR bežne narazíte na fondy s ročným poplatkom cca 1–2 % a výkonom poplatku 10–20 % z ročného zisku. Niektoré spoločnosti dokonca účtujú vstupný a výstupný poplatok, ale to už je skutočná zlodejina.

Istú nevýhodu predstavuje menové riziko. Drvivá väčšina ETF fondov sa obchoduje v amerických dolároch alebo eurách.

Ak patríte k začiatočníkom alebo sa chcete o investíciách do akcií a ETF dozvedieť zaujímavé informácie, spoločnosť XTB pripravila komplexný vzdelávací cyklus. V ôsmich dieloch sa dozviete informácie o výbere akcií a ETF, o tvorbe portfólia a veľa iného.

Videokurz Tvorba akciového portfólia si môžete stiahnuť tu.

Konkrétne tipy na ETF fondy kopírujúce S&P 500

V zásade sa investície do ETF fondov, kopírujúce S&P 500, líšia v niekoľkých základných parametroch: nákladovosť fondu, mena fondu a reinvestovanie dividend. Pre každý typ vám ukážeme konkrétny ETF fond, ktorý potom môžete nakúpiť u väčšiny brokerov. Samozrejme, ak si na to trúfate a máte potrebné skúsenosti, samy si môžete vybrať lepší fond. V našom prípade odkazujeme na XTB, ale tieto ETF fondy nájdete aj u iných brokerov.

Pri dlhodobej investícii (napríklad sporenie na dôchodok) odporúčame ETF fond, ktorý reinvestuje dividendy. Ak si necháte dividendy vyplácať každý rok, tak by ste mali príjmy z dividend zahrnúť do daňového priznania a zdaniť ich sadzbou 15 %. Pokiaľ dividendy reinvestujete a splníte časový test 1 rok medzi nákupom a predajom vybraného ETF fondu, príjem zdaňovať nemusíte.

- ETF fond v USD s reinvestovaním dividend. Nákladovosť fondu 0,07 % – VUAA.UK

- ETF fond v USD vyplácajúci dividendy. Nákladovosť fondu 0,09 % – SPY5.UK

- ETF fond v EUR s reinvestovaním dividend. Nákladovosť fondu 0,07 % – VUAA.DE

- ETF fond v EUR vyplácajúci dividendy. Nákladovosť fondu 0,07 % – IUSA.DE

Je investícia do S&P 500 pre vás vhodná?

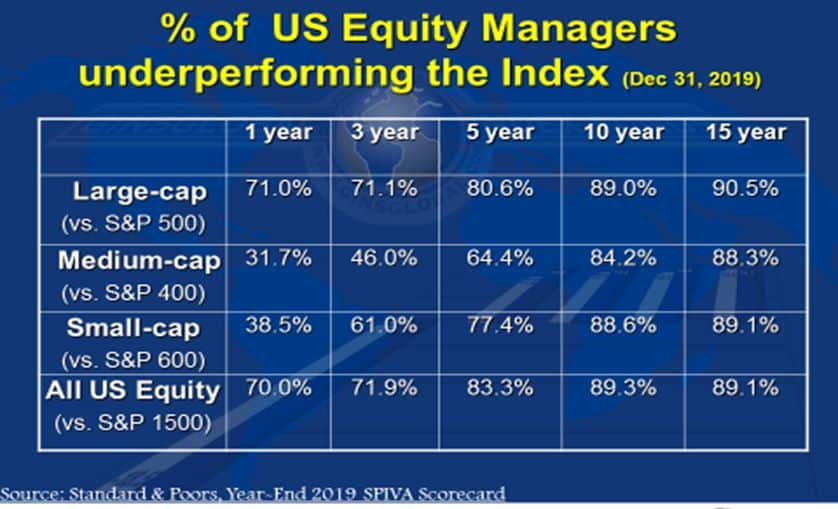

V zásade sa dá povedať, že ak ste amatérsky investor s dlhodobým investičným horizontom, tak pravidelná investícia do indexu, ako je napríklad S&P 500, by pre vás mala byť dobrá voľba. Je to zväčša lepšia voľba ako nákup klasických podielových fondov. V zahraničí na 15-ročnom horizonte iba cca 10 % aktívne spravovaných fondov porazí porovnávací index. Pozri tabuľku nižšie:

Hlavným dôvodom sú poplatky za správu fondu – a tie v SR dokonca výrazne vyššie ako v zahraničí. Dáta pre slovenský trh nemáme, ale pri hľadaní som nenašiel fond s históriou 10+ rokov, ktorý by index S&P 500 porazil. Ak viete o nejakom slovenskom fonde, ktorý porazil tento americký index, napíšte nám do komentárov.

Pokiaľ sa vo svete akcií orientujete, môžete samozrejme investovať do konkrétnej akcie typu Apple, Amazon, AMD, Boeing a pod… alebo ste ten typ, ktorý verí konkrétnemu typu akcie. Odborníci na investovanie však tvrdia, že investíciou do pasívne spravovaného ETF fondu by ste nemali v dlhodobom horizonte (5+ rokov) urobiť chybu.

Diskusia u článku